97 ezer lakossági jelzáloghitel adós volt hazánkban 90 napon túli késedelemben március végén, a késedelemben lévő jelzáloghitelek száma pedig 258 ezerre nőtt - derül ki a Pénzügyi Szervezetek Állami Felügyeletének (PSZÁF) ma közzétett kockázati jelentéséből. A lakossági hitelállomány 10,1%-a volt nem-fizető (NPL-ráta). Bár a fizetésképtelenségi probléma nem csak a devizahiteleseket érinti, ez a szám a svájci frank és az euró árfolyamának azóta bekövetkezett jelentős emelkedése miatt mára csak tovább nőhetett. A kormány a Nemzeti Eszközkezelő Társaság felállításával enyhítene a bajban lévő jelzáloghitelesek problémáin, nem tudni azonban, pontosan kiken segítene.

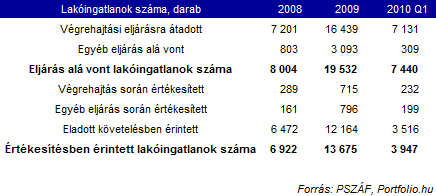

Reális veszély, hogy a nem-teljesítő lakossági devizahitelek állomány-gyarapodása az elkövetkező hónapokban ismét gyorsulni fog - írja kockázati jelentésében a PSZÁF a forint gyengülésére hivatkozva. Az adósok veszélyeztetettségét ráadásul szerintük is növeli, hogy aktívabbak lettek a hitelpiaci szolgáltatók az adósságrendezési piacon. Ezt bizonyítja, hogy 2010 első hónapjában a végrehajtási vagy más adósságrendezési eljárás alá vont lakóingatlanok száma elérte a 2009. évi szám 38%-át. Az első negyedévben 7440 lakóingatlant adtak át végrehajtásra vagy egyéb eljárásba, és 3947 lakóingatlanhoz tartozó követelést értékesítettek, a hitelintézetek tehát továbbra is jelentős bedőlő hitelállományt görgetnek maguk előtt (ezekre jelentős céltartalékokat kell képezniük), végrehajtás és értékesítés nélkül. Pedig a bankoknak idővel nem lesz más lehetőségük, mint hogy érvényesítsék a jelzálogjogukat. Csakhogy ekkora lakásállomány nagy tömegben történő értékesítése a lakáspiaci árakban is óriási pusztítást végezhetne. A kormány tűzoltás gyanánt többszörösen is meghosszabbította a kilakoltatási moratóriumot, nem lehet azonban ezt a végtelenségig húzni, egyre égetőbb szükség van más, szociális célzatú megoldásra, mely a lakáspiacot is megkíméli.

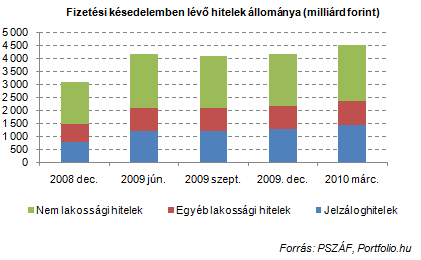

A teljes magyarországi hitelállományon belül 2010. március végén már elérte a 19,1%-ot (4514 milliárd forint) a fizetési késedelemben lévő hitelek aránya, ami a tavaly második félévi visszaesés után egy negyedév alatt 8,7%-os emelkedést jelent. A lakossági jelzáloghitelek körében ennél nagyobb, 9,9%-os volt az emelkedés, és ezen a területen folyamatos, sőt egyre gyorsabb a növekedés. A lakossági hiteleken belül így 26,0, a jelzáloghitelek körében 21,8%-ra nőtt a késedelmes hitelek aránya. A darabszám szerinti megoszlás alapján a hitelek nem kevesebb mint 38,8%-a esetében fordult elő valamilyen fizetési késedelem, persze a kisebb összegű személyi-, kártya- és készpénzhitelek emelték ezt a számot. Az átlagos késedelmes hitelméret jelentősen nőtt, hisz növekedett a jelzáloghitelek súlya (ezért a darabszámban lassuló ütemű növekedés tapasztalható).

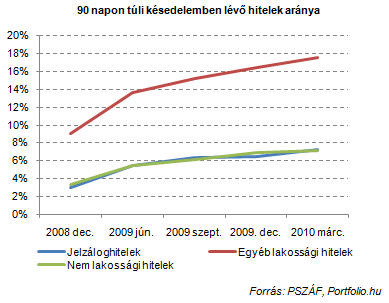

Ami a 90 napon túl nem teljesítő hiteleket illeti, arányuk a teljes hitelállományban 8,3% volt, a lakossági hitelek körében 10,1, ezen belül a jelzáloghitelek esetében 7,3%. Lassulás csak a vállalati, külföldre nyújtott és bankközi hiteleket is tartalmazó egyéb hitelek körében keletkezett, a lakossági jelzáloghitelek körében viszont gyorsul a növekedés. Darabszámban nagy a jelzáloggal nem fedezett, kisebb összegű (elsősorban fogyasztási célú) hitelek aránya. A 90 napon túli késedelemben lévő hitelek körében is egyre nagyobb hányadot képviselnek a jelzáloghitelek, számuk elérte a 97 ezret, ami 5300-zal több, mint december végén.

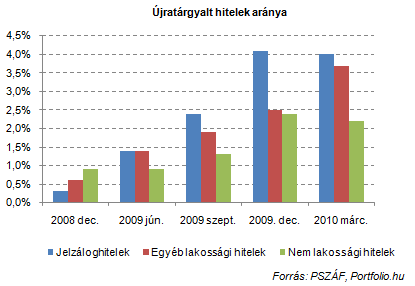

A kormány valamikor novemberben szavaztatna az adósok helyzetén (például a tulajdonjog bérleti joggá alakításával) javító Nemzeti Eszközkezelő Társaság felállításáról, ennek konkrét megvalósulási formájáról és technikájáról azonban egyelőre vajmi keveset tudni. Erdei Tamás, a Magyar Bankszövetség elnöke a Portfolio.hu-nak két héttel ezelőtt adott interjújában jelezte: augusztusban megkezdődhetnek a kormány és a bankok közötti egyeztetések az eszközkezelőről. Addig is a bankok aktívan segítik ügyfeleiket a hitelek újratárgyalásának lehetőségével. Március végére már 131 ezerre nőtt az újratárgyalt hitelszerződések száma (átstrukturált jelzáloghitel 29 ezer volt). Pongrácz Antal, az OTP vezérigazgató-helyettese nemrég elmondta: a banknál ez a szám közel 40 ezer. A PSZÁF jelentése megjegyzi: az újratárgyalt hitelek egy része ismét késedelembe esett - ez jól mutatja, hogy elhúzódó problémával állunk szemben.

2010.07.27 07:45

Ki nyeli le a bankadót? - Interjú Erdei Tamással

JÓL JÖNNE 10 MILLIÓ FORINT?

Amennyiben 10 000 000 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 210 218 forintos törlesztővel a CIB Bank nyújtja (THM 9,97%), de nem sokkal marad el ettől az UniCredit Bank (THM 10,22%-ot) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

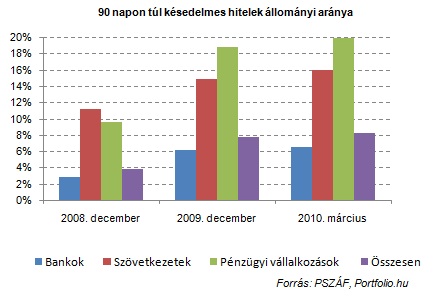

A nem fizető hitelek egyenlőtlenül oszlanak meg a bankok és más hitelezők között. A bankok hitelállományában 6,6% a 90 napon túl nem fizető hitelek aránya, a lakossági hitelek esetében ez 8, a jelzáloghiteleknél 6,2%. Súlyosabb a helyzet a szövetkezeteknél, ahol a 16% az NPL-mutató, a lakossági hitelek körében 15%, a jelzáloghiteleknél pedig 12,4%. A pénzügyi vállalkozások szembesülnek ilyen szempontból a legnagyobb kockázatokkal: náluk már 20,1% a 90 napon túl nem fizető hitelek aránya. A lakossági hitelek esetében ez a szám 21%, a jelzáloghiteleknél 25%. Utóbbiaknál azonban már nem nő olyan gyorsan a késedelmes állomány, mint a takarékszövetkezeteknél - olvasható ki a PSZÁF jelentéséből.

-

Vállalat-finanszírozás fedezettel: hogyan javítja a kondíciókat a Start Garancia kezessége?

Limbach Attilát, a Start Garancia Zrt. vezérigazgatóját arról kérdeztük,hogy miért érdemes ma egy vállalatnak kezességet kérnie és minek kell ehhez megfelelnie?

-

Az Év Bankja 2025: mutatjuk a teljes listát, ők lettek a győztesek

Csütörtökön adták át a Mastercard díjait.

-

Az innovációs fődíjat a Gránit Bank nyerte a Mastercard „Az év bankja” versenyén (x)

A Gránit Bankot választotta az Innovation szegmens legjobbjának a szakmai zsűri a Mastercard „Az év bankja 2025” versenyén

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában